22:18 ICT Thứ ba, 23/04/2024

»

Tin Tức

»

Thuế - Tax

»

Tin Tức

»

Thuế - Tax

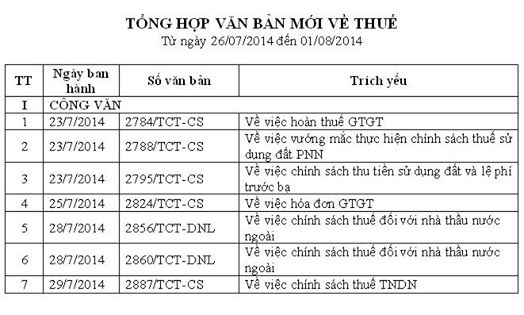

Tổng hợp văn bản mới về thuế từ ngày 26/07/2014 đến ngày 01/08/2014

Thứ năm - 07/08/2014 23:001. CV số 2784/TCT-CS ngày 23 tháng 07 năm 2014 về hoàn thuế GTGT

Tổng cục Thuế đã có công văn số 586/TCT-CS hướng dẫn các nội dung chính sách mới về thuế GTGT, trong đó hướng dẫn: "Trong quá trình thực hiện từ ngày 01/01/2014, nếu doanh nghiệp, hợp tác xã nộp thuế theo phương pháp khấu trừ đã bán sản phẩm trồng trọt chăn nuôi, thuỷ sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường cho doanh nghiệp, hợp tác xã và đã lập hoá đơn, kê khai, tính thuế GTGT thì người bán và người mua phải điều chỉnh hoá đơn để không phải kê khai tính nộp thuế GTGT"

Trường hợp các đơn vị thực hiện điều chỉnh hóa đơn theo hướng dẫn của công văn số 586/TCT-CS của Tổng cục Thuế nêu trên và sau khi bù trừ tự động với số tiền thuế phải nộp, tiền chậm nộp, tiền phạt theo nguyên tắc quy định mà vẫn còn phát sinh số thuế GTGT thừa thì đơn vị được giải quyết hoàn thuế ngay.

2. CV số 2788/TCT-CS ngày 23 tháng 07 năm 2014 về vướng mắc thực hiện chính sách thuế sử dụng đất Phi Nông nghiệp.

Trường hợp doanh nghiệp có dự án đầu tư không phân biệt được thành lập trước hay sau khi Thông tư số 153/2011/TT-BTC ngày 11/11/2011 của Bộ Tài chính có hiệu lực thi hành thuộc đối tượng được miễn thuế sử dụng đất phi nông nghiệp theo Khoản 1, Điều 10, Thông tư số 153/2011/TT-BTC ngày 11/11/2011 của Bộ Tài chính: Diện tích đất được miễn, giảm thuế sử dụng đất phi nông nghiệp là diện tích đất thực hiện dự án không phân biệt đầu tư mới hay mở rộng.

3. CV số 2795/TCT-CS ngày 23 tháng 07 năm 2014 về chính sách thu tiền sử dụng đất và lệ phí trước bạ.

Trường hợp cá nhân được cơ quan có thẩm quyền cấp Giấy chứng nhận quyền sử dụng đất (đất ở), sau đó cá nhân xin chuyển mục đích sử dụng đất sang mục đích sản xuất kinh doanh, nay đổi giấy chứng nhận sở hữu, sử dụng mới mà không thay đổi chủ tài sản thì không phải nộp lệ phí trước bạ theo quy định tại điểm a, khoản 16, Điều 3, Chương 1, Thông tư số 124/2011/TT-BTC của Bộ Tài chính.

4. CV 2824/TCT-CS ngày 25 tháng 07 năm 2014 về hóa đơn GTGT

Trường hợp DN tiếp vận ký hợp đồng cung ứng dịch vụ cảng biển với các đại lý cho các hãng vận tải nước ngoài mà các đại lý cung cấp được hợp đồng đại lý với các hãng vận tải nước ngoài thì DN tiếp vận lập hóa đơn cho các hãng vận tải nước ngoài đối với các khoản phí dịch vụ cung cấp các phương tiện phục vụ cho việc cập bến, xếp dỡ container trong phạm vi Cảng, chi phí xếp container lên Tàu và dỡ container từ Tàu, chi phí tiếp nhận bàn giao, vận chuyển, xử lý, phân loại, sắp xếp và lưu bãi container, đảo chuyển container trên Tàu ... mà đại lý thực hiện chi hộ cho các hãng vận tải nước ngoài.

Về thuế suất thuế GTGT thực hiện theo hướng dẫn tại Khoản 1, Khoản 2 Điều 9, Điều 11 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính. Đối với dịch vụ vệ sinh container, giám sát container, bảo dưỡng và sửa chữa container, lưu kho, lưu bãi áp dụng thuế suất thuế GTGT 10%.

5. CV số 2856/TCT-DNL ngày 28 tháng 07 năm 2014 về chính sách thuế đối với nhà thầu nước ngoài.

(1) Về việc loại trừ doanh thu của nhà thầu phụ ra khỏi doanh thu tính thuế TNDN của nhà thầu nước ngoài

Trường hợp hợp đồng thầu chính được ký giữa ACV và Liên danh Taisei-Vinaconex (sau đây gọi tắt là TVJV) trong thời gian có hiệu lực của Thông tư số 134/2008/TT-BTC ngày 31/12/2008 và Thông tư số 197/2009/TT-BTC của Bộ Tài chính thì thực hiện theo Thông tư số 134/2008/TT-BTC và Thông tư số 197/2009/TT-BTC nêu trên.

(2) Xác định doanh thu tính thuế TNDN và thuế GTGT của nhà thầu nước ngoài:

Trường hợp theo hợp đồng nhà thầu ký giữa Tổng công ty cảng hàng không Việt Nam (ACV) và Liên danh Taisei - Vinaconex (TVJV) là nhà thầu nước ngoài, doanh thu TVJV nhận được không bao gồm thuế TNDN, GTGT; TVJV ký hợp đồng với Nhà thầu phụ Việt Nam hoặc Nhà thầu phụ nước ngoài nộp thuế theo phương pháp hỗn hợp để giao bớt một phần giá trị công việc được quy định tại Hợp đồng nhà thầu ký với ACV thì:

+ Doanh thu tính thuế TNDN của nhà thầu nước ngoài phải quy đổi ra doanh thu đã có thuế TNDN, chưa có thuế GTGT, giá trị công việc của nhà thầu phụ được loại trừ khi xác định doanh thu tính thuế TNDN của Nhà thầu nước ngoài.

+ Doanh thu tính thuế GTGT là giá trị công trình, hạng mục công trình hay phần công việc thực hiện bàn giao chưa có thuế GTGT.

6. CV số 2860/TCT-DNL ngày 28 tháng 07 năm 2014

Trường hợp tỷ giá hối đoái thời điểm khai nộp thuế TNDN có sự thay đổi so với thời điểm xuất hóa đơn GTGT dẫn đến thay đổi doanh thu có thuế TNDN đã xác định khi xuất hóa đơn GTGT thì Nhà thầu nước ngoài Liên danh Taisei – Vinaconex (TVJV) căn cứ nghĩa vụ thuế TNDN nhà thầu nước ngoài phải nộp thực hiện xuất hóa đơn điều chỉnh giá trị công trình, hạng mục công trình, phần công việc cho hóa đơn GTGT đã xuất, nội dung điều chỉnh nghĩa vụ thuế TNDN, không điều chỉnh thuế GTGT.

Trường hợp giá trị công việc của nhà thầu phụ được loại trừ khi xác định doanh thu tính thuế TNDN của Liên danh Taisei - Vinaconex khi quyết toán hợp đồng giao thầu phụ có sự thay đổi so với giá trị công việc giao thầu phụ đã tạm tính khi xuất hóa đơn GTGT cho chủ đầu tư dẫn đến nghĩa vụ thuế GTGT, TNDN thay đổi thì: Liên danh Taisei - Vinaconex căn cứ giá trị công việc giao thầu phụ đã quyết toán, xuất hóa đơn điều chỉnh giá trị công trình, hạng mục công trình, phần công việc (tương ứng với thay đổi nghĩa vụ thuế TNDN) và thuế GTGT cho hóa đơn GTGT đã xuất cho chủ đầu tư. Nhà thầu Liên danh Taisei - Vinaconex không bị xử phạt vi phạm hành chính thuế và nộp tiền chậm nộp đối với việc điều chỉnh dẫn đến tăng số thuế phải nộp do thay đổi giá trị công việc giao thầu phụ khi quyết toán hợp đồng nêu trên.

7. CV số 2887/TCT-CS ngày 29 tháng 07 năm 2014

Trường hợp Công ty TNHH Lựa chọn Hoàn Hảo có thuê các đơn vị truyền thông phát sóng trên các kênh truyền hình để giới thiệu với khách hàng về hoạt động kinh doanh hàng hóa của Công ty và bán sản phẩm thông qua các kênh truyền hình, phù hợp với các quy định của Luật Thương mại; các khoản chi phí này thực tế phát sinh liên quan trực tiếp đến hoạt động kinh doanh của Công ty nếu có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật về thuế TNDN thì khoản chi phí thuê các kênh truyền hình là chi phí bán hàng và không thuộc diện bị khống chế theo quy định. Trường hợp Công ty có phát sinh các khoản chỉ phí quảng cáo, khuyến mại... khác phải chịu mức khống chế theo quy định.

Nguồn tin: Sưu tầm

Từ khóa:

mới về, từ ngày, cv số, ngày 23, tháng 07, năm 2014, hoàn thuế, tổng cục, đã có, công văn, số 586/tct-cs

Những tin mới hơn

Những tin cũ hơn

•Nội dung chính

•Thống kê truy cập

![]() Đang truy cập :

36

Đang truy cập :

36

![]() Hôm nay :

34552

Hôm nay :

34552

![]() Tháng hiện tại

: 354704

Tháng hiện tại

: 354704

![]() Tổng lượt truy cập : 30203264

Tổng lượt truy cập : 30203264

•Giới thiệu

Giới thiệu về Thạc sĩ - Luật sư Đỗ Trọng Hiền

Hoặc linkThông tin cá nhân/Personal-InformationCÔNG VIỆC HIỆN TẠI Thạc sĩ Luật - Luật sư: ĐỖ TRỌNG HIỀN Phone/ zalo: 0917303340 - 0909164167 Mail: hienluatsu10031982@gmail.com Web: nghiepvuketoan.vn - dogialuat.vn Luật – Kế Toán – Kiểm toán – Thuế - Kiểm soát nội bộ - Phân tích tài chính – BHXH...

Xem phản hồi

Xem phản hồi Gửi phản hồi

Gửi phản hồi